Портал finstandart.ru посвящен кредитам и страховкам. На нем вы всегда найдете публикации, новости, советы специалистов как лучше брать кредит, где и на сколько времени.

Также вы всегда сможете по каталогу подобрать нужный вам банк и рассчитать стоимость кредита и страховки в нашем он-лайн калькуляторе.

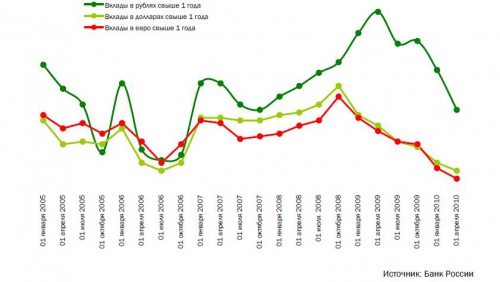

Центробанком опубликованы данные, которые представляют реальную картину ставок по депозитам и кредитам в банковской системе. Итак, по итогам полугодия ставка по депозитам для физлиц выросла до 6,8%, в то время, как кредиты для предприятий стали непомерно дорогими –– 10,1%.

Центробанком опубликованы данные, которые представляют реальную картину ставок по депозитам и кредитам в банковской системе. Итак, по итогам полугодия ставка по депозитам для физлиц выросла до 6,8%, в то время, как кредиты для предприятий стали непомерно дорогими –– 10,1%.

Уровни ставок, которыми оперируют банки в данный момент, приобрели максимальные значения с начала этого года. Минимальные значения были по отчетам зафиксированы в марте 6,1% по рублевым депозитам.

Два основных фактора, которые влияют на повышение ставок – стремление банков улучшить свои конкурентные преимущества и одновременное ухудшение ситуации с ликвидностью. Тот факт, что инфляция в июле заметно подросла, можно связать с предварительным повышением ставок с целью компенсировать инфляцию, а также предупредить отток клиентов в конкурирующие банки.

Значение средневзвешенной ставки по кредитам, выдаваемым в рублях, в июне этого года выросла до 10,1%, причем, это значение оказалось максимальным с 2010 года. Еще в мае прошедшего года Центробанк сообщал, что за всю историю наблюдений, а именно, с 1998 года, на тот период сложился минимальный уровень ставки по кредитам корпоративным, который составлял 8%.

В дальнейшем, с осени, ставки начали расти, что было обусловлено нестабильностью положения финансовых институций во всем мире, а также возросшим дефицитом рублевой ликвидности. И уже в марте этого года был достигнут максимум – 9,8%, в мае ставка поднялась до 10%.

Такой рост ставок не был неожиданностью, наоборот, он был прогнозируем и ожидаем, об этом росте предупреждали банкиры, этим ростом было обеспокоено правительство. В результате подобных беспокойств у некоторых банков была отозвана лицензия в связи с тем, что у этих банков начались проблемы с ликвидностью.

В данный момент руководители банков утверждают, что в ближайшей перспективе ждать снижения ставок не стоит, поскольку замедление инфляции не решит всего комплекса проблем, к каковым относится отток капитала и невозможность привлечения средств с внешних рынков.